(一)小型微利企业

1.小型微利企业优惠

自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

小型微利企业无论按查账征收方式或核定征收方式缴纳企业所得税,均可享受该优惠政策。

2.小型微利企业条件

小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

3.填报申报表注意事项

申报系统会根据纳税人填报的年度申报表数据判断纳税人是否属于小型微利企业,并自动计算小型微利企业减免税优惠金额,因此纳税人应准确根据公式计算资产总额和从业人数指标。

对于查账征收企业,《企业所得税年度纳税申报基础信息表》(A000000)中与小型微利企业条件相关的项目如下:

“103资产总额”:纳税人填报资产总额的全年季度平均值,单位为万元,保留小数点后2位。具体计算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

“104从业人数”:纳税人填报从业人数的全年季度平均值,单位为人。从业人数是指与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数之和,依据和计算方法同“103资产总额”。

“106从事国家限制或禁止行业”:纳税人没有从事国家限制和禁止行业的,选择“否”。

“109小型微利企业”:纳税人符合小型微利企业普惠性所得税减免政策条件的,选择“是”,其他选择“否”。注意:由于分支机构不具有法人资格,其经营情况应并入企业总机构,由企业总机构汇总计算应纳税款,并享受相关优惠政策,视同独立纳税人缴税的二级分支机构不能享受小型微利企业优惠,“109小型微利企业”应选择“否”。

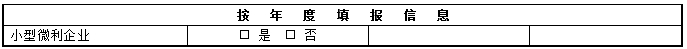

对于核定征收企业,从事国家非限制和禁止行业,从业人数不超过300人,资产总额不超过5000万元,年应纳税所得额不超过300万元的纳税人,《B100000中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》的“按年度填报信息”中的“小型微利企业”选择“是”,否则选择“否”。

4.简化小型微利企业所得税年度纳税申报有关措施

为切实减轻小型微利企业纳税申报负担,实行查账征收企业所得税的小型微利企业简化申报措施具体如下:

(1)《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000)为小型微利企业必填表单。

(2)《企业所得税年度纳税申报基础信息表》(A000000)中的“基本经营情况”为小型微利企业必填项目;“有关涉税事项情况”为选填项目,存在或者发生相关事项时小型微利企业必须填报;“主要股东及分红情况”为小型微利企业免填项目。

(3)免于填报《一般企业收入明细表》(A101010)、《金融企业收入明细表》(A101020)、《一般企业成本支出明细表》(A102010)、《金融企业支出明细表》(A102020)、《事业单位、民间非营利组织收入、支出明细表》(A103000)、《期间费用明细表》(A104000)。

上述表单相关数据应当在《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000)中直接填写。

(4)除上述第一条、第二条、第三条规定的表单、项目外,小型微利企业可结合自身经营情况,选择表单填报。未发生表单中规定的事项,无需填报。

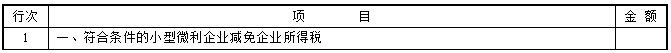

如小型微利企业发生享受优惠金额的,还需填报《A107040减免所得税优惠明细表》中第一行“一、符合条件的小型微利企业减免企业所得税”数据。

A107040 减免所得税优惠明细表

第1行“一、符合条件的小型微利企业减免所得税”:填报享受小型微利企业普惠性所得税减免政策减免企业所得税的金额。本行填报根据本期《中华人民共和国企业所得税年度纳税申报表(A类)》(A100000)第23行计算的减免企业所得税的本年金额。

(二)高新技术企业

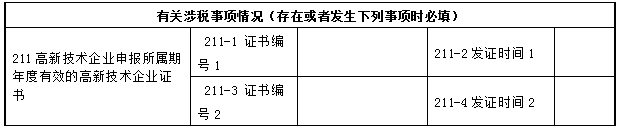

符合条件的高新技术企业,无论是否享受高新技术企业优惠,均应准确填报《企业所得税年度纳税申报基础信息表》(A000000)证书编号、发证时间等信息,以及完整填写《高新技术企业优惠情况及明细表》(A107041)。享受延长高新技术企业和科技型中小企业亏损结转年限政策的,应准确填报《企业所得税弥补亏损明细表》(A106000)。

《企业所得税年度纳税申报基础信息表》(A000000)

“211高新技术企业申报所属期年度有效的高新技术企业证书”:纳税人根据申报所属期年度拥有的有效期内的高新技术企业证书情况,填报本项目下的“211-1”“211-2”“211-3”“211-4”。在申报所属期年度,如企业同时拥有两个高新技术企业证书,则两个证书情况均应填报。如:纳税人2016年10月取得高新技术企业证书,有效期3年,2019年再次参加认定并于2019年11月取得新高新技术企业证书,纳税人在进行2019年度企业所得税汇算清缴纳税申报时,应将两个证书的“编号”及“发证时间”分别填入“211-1”“211-2”“211-3”“211-4”项目中。纳税人符合上述填报要求的,无论是否享受企业所得税优惠政策,均应填报本项。

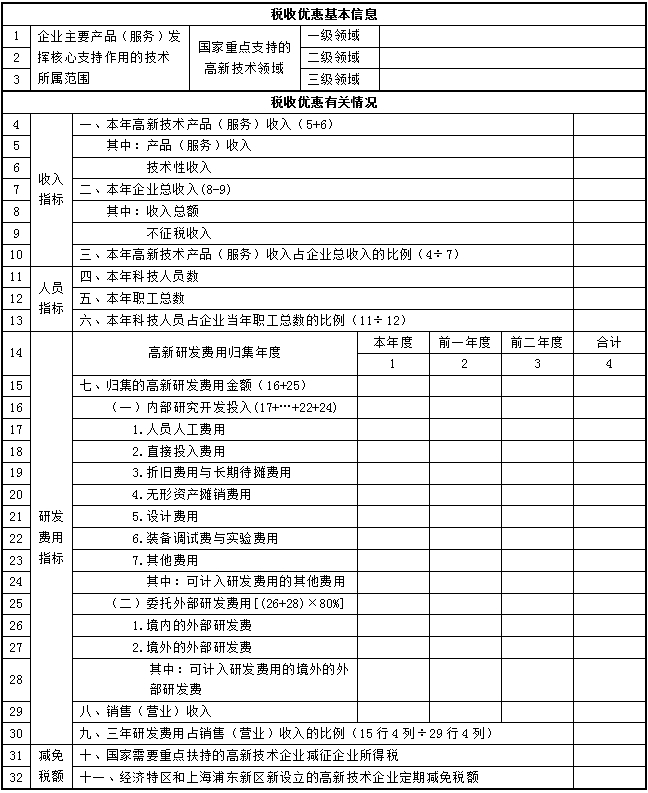

A107041 高新技术企业优惠情况及明细表

本表适用于具备高新技术企业资格的纳税人填报。纳税人根据税法、《科技部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理办法〉的通知》(国科发火〔2016〕32号)、《科学技术部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理工作指引〉的通知》(国科发火〔2016〕195号)、《国家税务总局关于实施高新技术企业所得税优惠政策有关问题的公告》(国家税务总局公告2017年第24号)等相关税收政策规定,填报高新技术企业基本信息和本年优惠情况。不论是否享受优惠政策,高新技术企业资格在有效期内的纳税人均需填报本表。

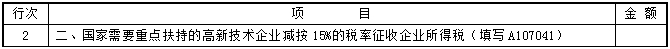

A107040 减免所得税优惠明细表

第2行“二、国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税”:根据税法、《国家税务总局关于实施高新技术企业所得税优惠政策有关问题的公告》(国家税务总局公告2017年第24号)等规定, 国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税。本行填报表A107041第31行金额。

(三)科技型中小企业

符合条件的科技型中小企业,应准确填报《企业所得税年度纳税申报基础信息表》(A000000)证书编号、入库编号等信息,享受延长高新技术企业和科技型中小企业亏损结转年限政策的,应准确填报《企业所得税弥补亏损明细表》(A106000)。

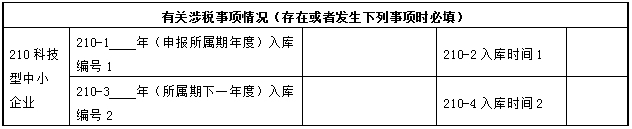

《企业所得税年度纳税申报基础信息表》(A000000)

“210科技型中小企业”:纳税人根据申报所属期年度和申报所属期下一年度取得的科技型中小企业入库登记编号情况,填报本项目下的“210-1”“210-2”“210-3”“210-4”。如,纳税人在进行2019年度企业所得税汇算清缴纳税申报时,“210-1 (申报所属期年度)入库编号”首先应当填列“2019(申报所属期年度)入库编号”,“210-3 (所属期下一年度)入库编号”首先应当填列“2020(所属期下一年度)入库编号”。若纳税人在2019年1月1日至2019年12月31日之间取得科技型中小企业入库登记编号的,将相应的“编号”及“ 入库时间”分别填入“210-1”和“210-2”项目中;若纳税人在2020年1月1日至2019年度汇算清缴纳税申报日之间取得科技型中小企业入库登记编号的,将相应的“编号”及“入库时间”分别填入“210-3”和“210-4”项目中。纳税人符合上述填报要求的,无论是否享受企业所得税优惠政策,均应填报本项。

(四)享受研发费用加计扣除优惠政策的纳税人

享受研发费加计扣除优惠政策纳税人准确填写《研发费用加计扣除优惠明细表》(A107012),如属于科技型中小企业享受研发费加计扣除优惠的(需在《企业所得税年度纳税申报基础信息表》(A000000)中的“210科技型中小企业”项目填写入库编号和入库时间),则将加计扣除金额填入《免税、减计收入及加计扣除优惠明细表》(A107010)第27行“科技型中小企业开发新技术、新产品、新工艺发生的研究开发费用加计扣除”,其他企业则填入第26行“开发新技术、新产品、新工艺发生的研究开发费用加计扣除”,第26行和第27行不可同时填写。

第26行“(一)开发新技术、新产品、新工艺发生的研究开发费用加计扣除”:当表A000000“210-3”项目未填有入库编号时,填报表A107012第51行金额。本行与第27行不可同时填报。

第27行“(二)科技型中小企业开发新技术、新产品、新工艺发生的研究开发费用加计扣除”:当表A000000“210-3”项目填有入库编号时,填报表A107012第51行金额。本行与第26行不可同时填报。

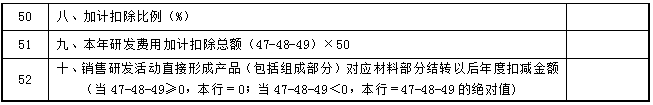

A107012 研发费用加计扣除优惠明细表

……

此外,不适用税前加计扣除政策的行业包括:烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业等行业(指以上述所列行业业务为主营业务,其研发费用发生当年的主营业务收入占企业按税法第六条规定计算的收入总额减除不征税收入和投资收益的余额50%(不含)以上的企业。)企业应根据主营行业准确填报《企业所得税年度纳税申报基础信息表》(A000000)中“105所属国民经济行业”,自行判断是否属于可享受研发费用加计扣除优惠的行业。

《企业所得税年度纳税申报基础信息表》(A000000)