|

基本信息 |

编 码 |

1.34 |

名 称 |

对采取实际利润额预缴以外的其他企业所得税预缴方式的核定 |

权力类型 |

行政征收 |

|||||||||

|

设定依据 |

1.《中华人民共和国企业所得税法实施条例》第一百二十七条。 2.《国家税务总局关于优化纳税人延期缴纳税款等税务事项管理方式的公告》(国家税务总局公告2022年第20号)。 |

||||||||||||||

|

适用对象 |

þ 单位 ¨ 个人 |

启动类型 |

¨ 依职权 þ 依申请 |

数量规定 |

―― |

||||||||||

|

收费规定 |

不收费 |

网上办理 |

广东省电子税务局 |

||||||||||||

|

通办类型 |

¨ 全国通办 ¨ 全省通办 ¨ 全市通办 þ 属地办理 |

办理方式 |

¨ 即办 ¨ 预约办理 ¨ 延时办理 þ 网上办理 ¨ 最多跑一次 |

||||||||||||

|

办理信息 |

受理部门 |

|

地址 |

|

|||||||||||

|

实施机关 |

|

管辖范围 |

|

地址 |

|

||||||||||

|

适用条件 |

纳税人按照月度或者季度的实际利润额预缴企业所得税有困难的,可以提出申请。 |

||||||||||||||

|

裁量标准 |

―― |

||||||||||||||

|

提交材料 |

1.企业所得税预缴方式(实际利润额以外)核定申请表; 2.经办人身份证件; 3.代理委托书; 4.代理人身份证件; 5.按照月度或者季度的实际利润额预缴确有困难的证明材料。 |

||||||||||||||

|

申请期限 |

按月度预缴企业所得税的申请人应当于每年1月31日前提出申请;按季度预缴企业所得税的申请人应当于每年3月31日前提出申请。 |

法定办理期限 |

10个工作日,税务机关应当自受理之日起10个工作日内办结。10个工作日内不能办结的,经本税务机关负责人批准,可以延长5个工作日,并应当将延长期限的理由告知申请人。 |

承诺办理期限 |

10个工作日 |

||||||||||

|

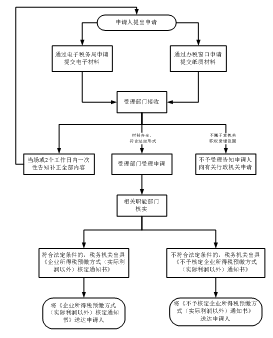

办理流程 |

1.36对采取实际利润额预缴以外的其他企业所得税预缴方式的核定

|

||||||||||||||

|

特殊规定 |

―― |

||||||||||||||

|

中介服务及依据 |

―― |

||||||||||||||

|

部门衔接 |

―― |

||||||||||||||

|

监管措施 |

日常监管

|

对采取实际利润额预缴以外的其他企业所得税预缴方式的企业预缴情况进行事后核查,发现其未按规定预缴造成少缴税款的,按规定追缴税款并加收滞纳金。 |

|||||||||||||

|

共享信息 |

―― |

核查信息 |

―― |

||||||||||||

|

咨询查询 |

咨询途径 |

|

|||||||||||||

|

进度结果查询 |

|

||||||||||||||

|

结果名称及样本 |

《企业所得税预缴方式(实际利润以外)核定通知书》 《不予核定企业所得税预缴方式(实际利润额以外)核定通知书》 |

||||||||||||||

|

结果公示渠道 |

―― |

||||||||||||||

|

申请人责任 |

纳税人对报送材料的真实性和合法性承担责任。 |

||||||||||||||

|

监督责任 |

追责情形 |

税务机关及其工作人员履行行政职责存在以下情形的,应当承担相应责任: 1.徇私舞弊或者玩忽职守,不征或者少征应征税款,致使国家税收遭受重大损失的; 2.利用职务上的便利,收受或者索取纳税人财物或者谋取其他不正当利益的; 3.违反法定条件、超越法定职权、不在办结期限内办结的; 4.滥用职权,故意刁难纳税人的; 5.未按照规定为纳税人保密的; 6.法律、行政法规等规定的其他不履行或者不正确履行行政职责的情形。 |

|||||||||||||

|

监督机构 |

|

联系方式 |

|

||||||||||||

|

投诉受理机构 |

|

联系方式 |

|

||||||||||||

|

信访受理机构 |

|

地址和联系方式 |

|

||||||||||||

|

法律救济 |

行政复议机关 |

|

地址和联系方式 |

|

|||||||||||

|

行政诉讼管辖法院 |

由最初作出行政行为的行政机关所在地人民法院管辖。经复议的案件,也可以由复议机关所在地人民法院管辖。 |

||||||||||||||

|

常见问题 |

|

||||||||||||||

|

留言区 |

我要投诉 |

|

|||||||||||||

|

我要评价 |

|

||||||||||||||

|

我要建议 |

|

||||||||||||||