- 实体办税大厅社保费指南

【申请条件】

年应税销售额超过标准的,除特殊规定外,应当办理一般纳税人登记。

【设立依据】

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

【办理资料】

|

1.在实体办税服务厅办理的,均提供纸质版材料;已实名认证的办税人员可免于提供其身份证件复印件。 2.对实行实名制管理的纳税人,在广东省电子税务局(包括网页版、微信、APP)、自助办税终端等电子办税渠道办理涉税费事项的,免于报送纸质资料,另有规定的除外。免于报送的纸质资料由纳税人留存备查,纳税人对于电子资料的真实性以及与留存备查纸质资料的一致性负责。 |

| 序号 | 资料名称 | 报送条件 | 资料形式 | 份数 | ||

| 1 | A01057《增值税一般纳税人登记表》 | 必报 |

|

|

||

| 2 | 市场监督管理部门核发的加载法人和其他组织统一社会信用代码的营业执照 | 实行“多证合一、一照一码、两证整合”登记模式的纳税人报送。 |

|

|

||

| 3 | 加载统一社会信用代码的营业执照(或税务登记证、组织机构代码证等) | 未实行“多证合一、一照一码、两证整合”登记模式的纳税人报送,已实行实名办税的纳税人可取消报送; |

|

|

【表证单书】

| 序号 | 表证单书 | 操作 |

|---|---|---|

| 1 | A01057《增值税一般纳税人登记表》 | 下载表单 下载样例 |

【办理地点】

【办理时间】

【联系电话】

【收费标准】

【办理机构】

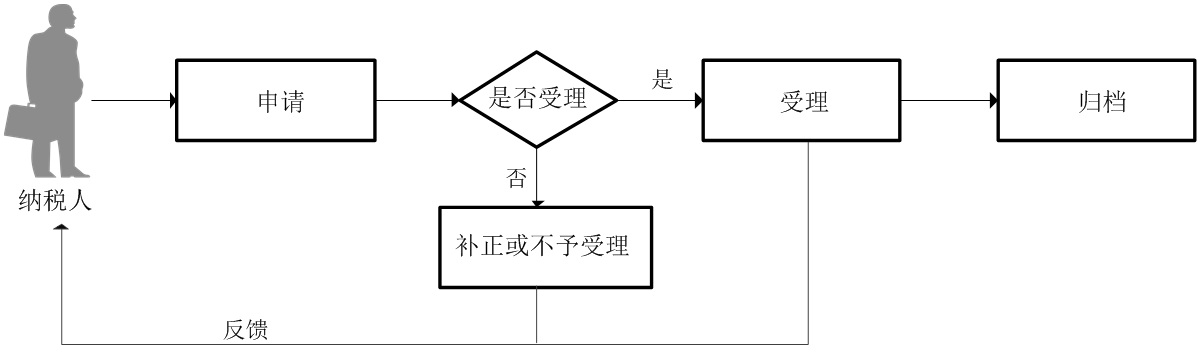

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省税务机关门户网站查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下、最多只需要到税务机关跑一次。

4.纳税人提交的电子资料信息、应当使用符合《电子签名法》规定条件的可靠的电子签名、其与手写签名或者盖章具有同等法律效力。

5.年应税销售额、是指纳税人在连续不超过12个月或四个季度的经营期内累计应征增值税销售额。

6.财政部、国家税务总局规定的增值税小规模纳税人标准为年应征增值税销售额500万元及以下。

7.纳税人年应税销售额已超过规定标准、应在年应税销售额超过规定标准的月份(或季度)的所属申报期结束后15日内办理增值税一般纳税人登记;未按规定时限办理的、应在收到《税务事项通知书》后5日内向税务机关办理增值税一般纳税人登记手续或者选择按照小规模纳税人纳税的手续;逾期未办理的、自通知时限期满的次月起按销售额依照增值税税率计算应纳税额、不得抵扣进项税额、直至纳税人办理相关手续为止。

8.可不办理增值税一般纳税人登记的特殊规定是指:应税销售额超过规定标准的自然人不办理增值税一般纳税人登记;非企业性单位、年应税销售额超过规定标准且不经常发生应税行为的单位和个体工商户,可选择按照小规模纳税人纳税。

9.税务机关核对后退还纳税人留存的《增值税一般纳税人登记表》可以作为纳税人成为增值税一般纳税人的凭据。

10.纳税人应按照“认定办法”的有关规定申请增值税一般纳税人资格认定。纳税人申请认定时,可同时提交增值税专用发票最高开票限额和票种核定的申请。税务机关对一般纳税人资格认定、增值税最高开票限额和票种核定的实地核查工作可同步进行,核定增值税专用发票最高开票限额和票种,必须以纳税人取得增值税一般纳税人资格为前提。

11.新开业纳税人(指自税务登记之日起30日内申请一般纳税人资格认定的纳税人)申请一般纳税人资格认定的,自主管税务机关受理申请的当月起按照《中华人民共和国增值税暂行条例》第四条的规定计算应纳税额,并按照规定领购、使用增值税专用发票,不得到税务机关申请代开增值税专用发票;如果新开业纳税人本月曾到税务机关代开增值税专用发票,当月按照《中华人民共和国增值税暂行条例》第十一条的规定计算应纳税额,纳税人应从次月开始才能申请认定为增值税一般纳税人。

12、纳税人总机构和分支机构不在同一县(市、区)的,应当分别在机构所在地办理一般纳税人资格认定手续。经批准实行由总机构汇总申报缴纳增值税的,总机构是一般纳税人,分支机构也应认定为一般纳税人,分支机构在办理一般纳税人资格认定时,其“注册资金”可以总机构的“注册资金”作为依据,分支机构提供的认定申请资料应当包括总机构是否为一般纳税人的相关资格证明。分支机构被取消汇总申报纳税资格后,其一般纳税人资格继续有效。

13、一般纳税人转为小规模纳税人,再转为一般纳税人,按规定挂账的“应交税费——待抵扣进项税额”,可按国家税务总局公告2022年第6号第四条相关规定处理。

14、经过实名信息验证的办税人员,不再提供登记证件和身份证件复印件等资料。

15.从事成品油销售的加油站、航空运输企业、电信企业总机构及其分支机构,一律由主管税务机关登记为增值税一般纳税人。