- 实体办税大厅社保费指南

【申请条件】

【设立依据】

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

|

|||||||||||||||||||

【办理资料】

【表证单书】

无【办理地点】

可通过办税服务厅(场所)、“粤税通”微信小程序、广东省电子税务局办理。办税服务厅地址可查看广东办税地图。广东省电子税务局网址为:https://etax.guangdong.chinatax.gov.cn/

【办理时间】

【联系电话】

【收费标准】

【办理机构】

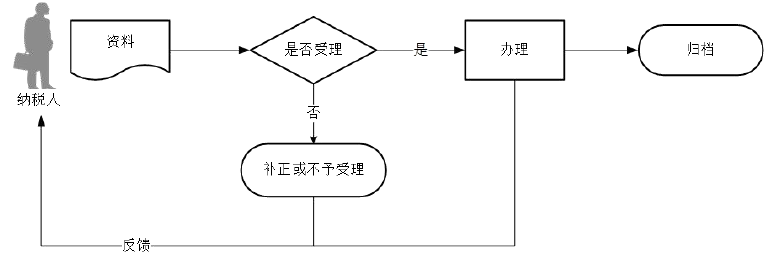

【办理流程】

【纳税人注意事项】

1 .纳税人对报送材料的真实性和合法性承担责任。

2 .文书表单可在省税务机关门户网站查询下载或到办税服务厅领取。

3 .纳税人提交的纸质申报表须签章,各项证明资料复印件均须注明“与原件一致”,并逐页签章。

4 .税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

5. 纳税人提交的电子资料信息,应当使用符合《中华人民共和国电子签名法》规定条件的可靠的电子签名,其与手写签名或者盖章具有同等法律效力。

6 .纳税人提交的相关证照、批准文书等信息能够通过政府信息共享获取的,只需要纳税人提供上述材料的名称、文号、编码等信息供查询验证,不再提交材料原件或复印件。

7 .纳税人未按照规定的期限办理纳税申报和报送纳税资料的,将影响纳税信用评价结果,并依照《中华人民共和国税收征收管理法》有关规定承担相应法律责任。

8. 纳税人应当在依法办理土地、房屋权属登记手续前申报缴纳契税。

9. 根据人民法院、仲裁委员会的生效法律文书发生土地、房屋权属转移,纳税人不能取得销售不动产发票的,可持人民法院执行裁定书原件及相关材料办理契税纳税申报。

10. 购买新建商品房的纳税人,因销售新建商品房的房地产开发企业已办理注销税务登记或者被税务机关列为非正常户等原因不能取得销售不动产发票的,可在税务机关核实有关情况后办理契税纳税申报。

11.纳税人进行契税申报时,应先进行契税税源信息报告。