发表时间:2019-10-29

- 实体办税大厅社保费指南

【申请条件】

享受入库减免退抵税的,符合政策规范可以享受减免的税款并且该笔税款已入库。

【设立依据】

|

|||||||||||||||||||

|

|||||||||||||||||||

【办理资料】

本事项无需提交材料

【表证单书】

无【办理地点】

可通过办税服务厅(场所)。办税服务厅地址可查看广东办税地图。

【办理时间】

税务机关发现的,10日内办结;纳税人自行发现的,30日内查实并办结

【联系电话】

12366

【收费标准】

不收费

【办理机构】

主管税务机关

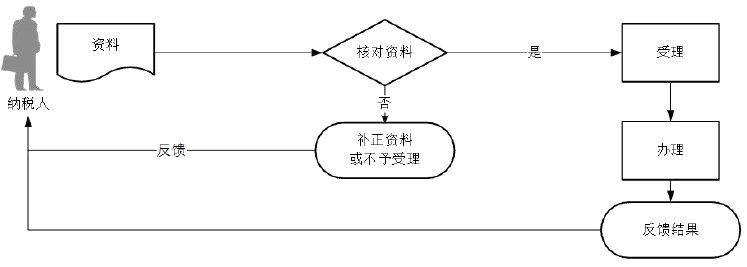

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在省税务机关门户网站查询下载或到办税服务厅领取。

3.纳税人提交的电子资料信息,应当使用符合《中华人民共和国电子签名法》规定条件的可靠的电子签名,其与手写签名或者盖章具有同等法律效力。

4.纳税人提交的各项证明资料为复印件均须注明“与原件一致”,并签章。

5.增值税一般纳税人按规定享受增值税即征即退政策的货物、劳务和服务、不动产、无形资产的,在申报时须将此部分填写在《增值税纳税人申报(一般纳税人适用)表》及附表一的“增值税即征即项目列”征(退)税数据中。

6.除出口退税以外,纳税人既有应退税款又有欠缴税款的,税务机关可以将纳税人的应退税款和利息先抵扣欠缴的税款;抵扣后有余额的,纳税人可以申请办理应退余额的退库。

7.由于特殊情况不能退至纳税人、扣缴义务人原缴款账户的,纳税人、扣缴义务人在申请退税时应当书面说明理由,提交相关证明资料,并指定接受退税的其他账户及接受退税单位(人)名称。

8.自2021年4月1日起,纳税人适用增值税即征即退政策的,应当在首次申请增值税退税时,按规定向主管税务机关提供退税申请材料和相关政策规定的证明材料。纳税人后续申请增值税退税时,相关证明材料未发生变化的,无需重复提供,仅需提供退税申请材料并在退税申请中说明有关情况。纳税人享受增值税即征即退条件发生变化的,应当在发生变化后首次纳税申报时向主管税务机关书面报告。

9.非税收入抵缴需按非税收入有关规定执行。

【二维码】

标签